あなたがやろうとしているのは

本当に不動産「投資」ですか?

不動産投資には

「投資」という言葉が使われていますが

実は、投資以外の要素が色々と含まれています。

このことを理解していないと

何をしたら良いのか分からなくなったり

結果につながらない事に取り組んで

時間やお金を無駄にしてしまいます。

目標に向かってまっすぐ進むためには

これからお伝えする

不動産投資が持つ4つの側面

を知っておく必要があります。

今あなたが取り組んでいる不動産投資が

どれに該当するかを考えながら

読み進めてください。

1:投資

まず、お金を使ってお金を儲けるのが「投資」です。

「投資」で儲けるには大きく分けて2つの形があります。

投資で儲ける方法1

価値が上がるものを買って、実際に価値が上がったら売る

購入価格と売却価格の差額で儲ける、いわゆるキャピタルゲインです。

これを不動産に置き換えると

1:将来価値が上がる不動産を買って、値段が上がったら売る

2:不動産を何らかの手段で相場よりも安く買って、相場以上で売る

3:不動産を本来の価値よりも安く買って、本来の価値以上で売る

のようなパターンが考えられます。

投資で儲ける方法2

お金を出して(何かをするための資金を提供して)

配当や収益分配金をもらう

株式投資でいうと配当、投資信託なら収益分配金のことで

権利などを「保有すること」で自動的に得られる収入です。

一般的にインカムゲインと呼ばれます。

では、これを不動産に置き換えると

何に当たるか分かりますか?

「簡単ですよ。家賃収入です」

はい、そう答える人がほとんどだと思うのですが

実は…

家賃収入はインカムゲインではありません

ここが不動産投資で一番勘違いしやすいところです。

インターネットで調べても、本を読んでも

家賃収入をインカムゲインだと言っている人が

ほとんどですが、これこそが悪の根源なのです。

これは不動産投資と他の投資を比べるとよく分かります。

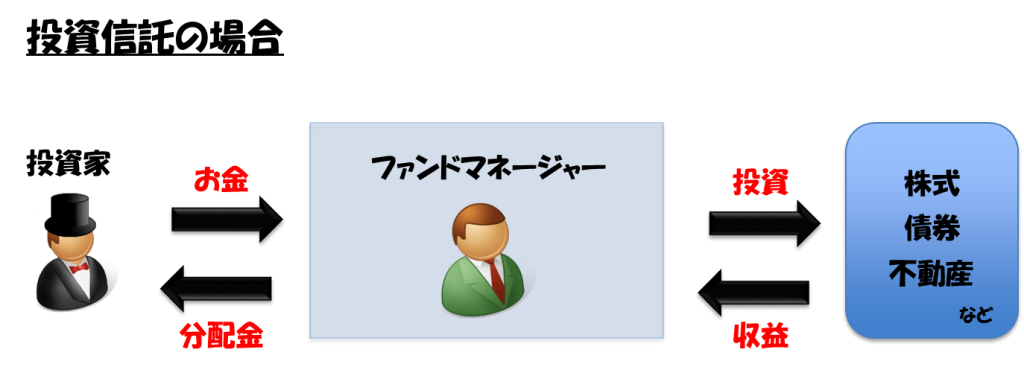

このように、株式投資や投資信託において

投資家がやることは

1:投資対象を決める

2:お金を出す

の2つだけです。

投資家は働かない

お金を出したら「あとはよろしく」なのです。

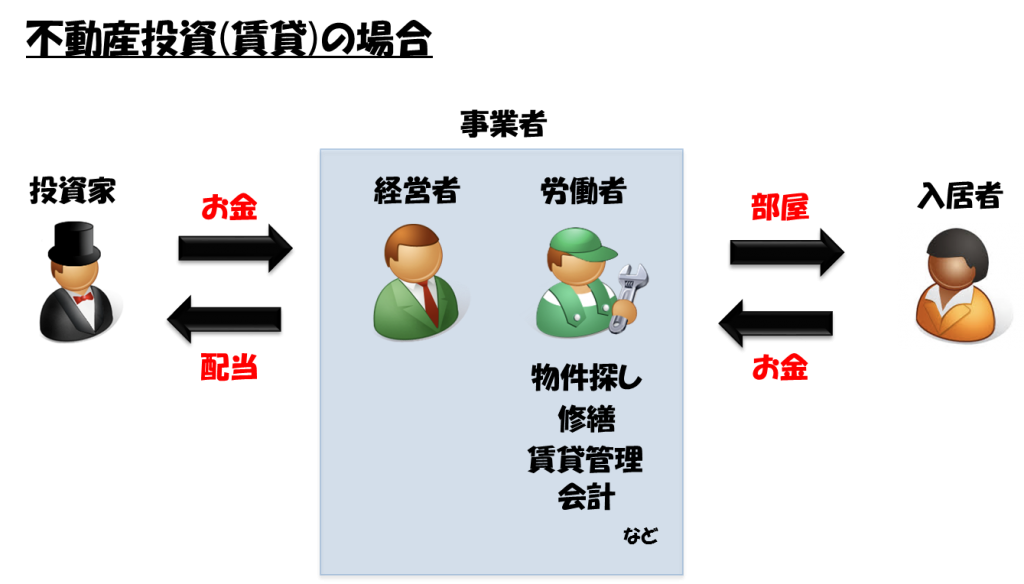

2:事業

「投資」の話をふまえて

家賃収入を得るための不動産投資を

図にすると以下のようになります。

1:投資家がお金を出す。

2:事業者は出資金で物件を購入する。

3:事業者は購入した物件の部屋を賃貸市場に出す。

4:入居者は部屋を使用する代わりに賃料を支払う。

ここで、

部屋=商品

入居者=お客さん

賃料=売上

と見ることができます。

そう、家賃収入を得るための不動産投資は

不動産に投資しているというよりも

不動産「事業」への投資であり

自分でその事業を経営している

という状況なんです。

不動産を個人名義で買おうが、法人名義で買おうが

やっていることは不動産事業です。

多くの人はお金を出す投資家であると同時に

経営者や労働者もやっているのです

不労所得生活を送りたいなら

最低でも労働者から抜け出せるように

意識して取り組む必要があります。

ただ、始めたばかりの時は

信頼できるパートナーもいないでしょうし

経営者や労働者のポジションも

やらざるを得ないかもしれません。

ここで一つの壁が立ちはだかります。

投資家と経営者、労働者では

必要な知識やスキルが全く違う

まず、あなたは投資家であると同時に、

経営者であることを強く自覚しなければなりません。

そして、

9割が10年以内に廃業

という中小企業の現実に

立ち向かわなければなりません。

廃業の原因の6割は販売不振です。

不動産賃貸業であれば

入居者が入らずに収益が悪化すること

です。

始めたばかりの時はいいですが

何年もやっていれば

・賃貸需要の変化

・賃料下落

・競合の出現

など、色々なことが起こってきます。

大学の移転、工場の閉鎖

不動産業界を揺るがすような事件

不動産投資に影響のある法律の改正

10年、20年という長いスパンで考えれば

こういったことも十分に起こり得ます。

普通の会社と同じで、

長く経営していけばそれだけ

廃業に追い込まれる要因も

出てくるのです。

不動産「事業」で求められる素質

ある人が、世界一の投資家ウォーレン・バフェットさんに

こんな質問をしたそうです。

「投資する企業はどんな基準で選んでいるんですか?」

するとバフェットさんはこう言いました。

「娘を結婚させてもいいと思う男が経営している会社だよ」

そう、事業が成功するかどうかは

経営者にかかっています。

純粋な投資家のように

「お金は出すからあとはよろしく」

というスタイルであれば、

経営者選びが重要になりますが

ほとんどの人が自分で賃貸経営するスタイルだと思います。

であれば、自分自身が「優れた経営者」である必要があるのです。

では、優れた経営者になるには、

どんな知識やスキルが必要なのでしょうか?

1.マーケティング

どこで、どんな不動産を、いくらで買って、誰に、いくらで貸したら儲かるか、を見極める能力

2.チームビルディング

目標を達成するために必要な体制を検討して

実際にメンバーを集めていく能力

3.マネジメント

やるべきことが滞りなく行われているか

対応の質に問題がないかをチェックして

問題があれば適宜改善していく能力

4.コミュニケーション

利害関係者との交渉を有利に進める能力

協力してくれる専門家との関係を築く能力

などです。

そして、実務を担当する労働者に必要なのは

担当する業務の専門知識・スキル・経験

です。

具体的な業務には次のようなものがあります。

物件探し

物件調査

金融機関開拓

買付

契約

リフォーム

建物管理

入居者づけ

入居者対応

法務

税務

…

これらの多岐にわたる実務を自分で行う場合は

その分野で必要な知識やスキルも

身に着けなければならないのです。

3:再生

築古の不動産、いわゆるボロ戸建や

瑕疵(雨漏り、シロアリなど)がある物件のような

そのままでは価値が低い、あるいは

価値が下がっている物件を

リフォームや修理などによって

価値を高めた後、売却・賃貸します。

「手間」はかかるので

不労所得とは程遠いですが

不動産投資を専業で行う人にとっては

魅力的な投資のひとつと言えます。

4:資産

不動産投資=資産形成

というイメージを持っている方は

多いと思いますが

不動産投資には2つの資産があることに

気づいているでしょうか?

この2つを混同していると

不動産業者のセールストークに

引っかかって騙されやすくなります。

気をつけてください。

多くの人が影響されて

不動産投資を始めるきっかけになったとされる

ロバートキヨサキさんの著書

「金持ち父さん貧乏父さん」

では、資産をこのように定義しています。

「資産とは、あなたのポケットにお金を入れてくれるもの」

「負債とは、あなたのポケットからお金を奪っていくもの」

そして、金持ち父さんはひたすら

「資産」を増やすことに注力し

「負債」を持たないようにすることが大切

とのことです。

これは、不動産事業を資産として

捉えた場合の話をしています。

賃貸経営がうまくいって

毎月安定して家賃収入が得られていれば

それはたしかに資産と呼べそうです。

不動産投資を資産形成として考えた時

もう一つ重要なポイントがあります。

それは

不動産そのものに価値がある

ということです。

土地や建物はただ持っているだけでは

お金を生み出しませんが

担保にしてお金を借りることができます。

土地や建物は色々な用途で活用できるので

それ自体に価値があると見られているからです。

ここで注意したいのは、資産にも

「良い」資産と「悪い」資産がある

ということです。

良い資産と悪い資産の違いは何だと思いますか?

これがわかっていないと

資産形成目的で買った不動産が

資産として優れているのかどうか

判断ができません。

さて、良い資産とはどういうものでしょうか…?

…

…

不動産以外で資産と呼ばれるもので

ちょっと考えて見ましょう。

例えば、

・宝石

・絵

・アンティークコイン(金貨)

なども資産と呼ばれます。

お金を生み出しませんが

その歴史や希少性から、国境や時代を越えて

価値があると見なされています。

しかも、時がたてば経つほど

その価値は高まっていきます。

他にも

車ならフェラーリ

時計ならフランクミュラー

は資産として優秀と言われています。

金(gold)はどうでしょうか?

美しい金色の輝きに加えて

加工がしやすくサビないので

宝飾品としての価値が高いです。

また、化学反応や腐食を起こしにくく

電気を通しやすいので

精密機器の素材としての価値も高いです。

さらに、世界各国でほぼ同じレートで

その国の通貨と換金できます。

多少の値動きはあるものの

価値が政治や経済に左右されず

価値が安定しています。

さて、これらの例から導き出される

優れた資産とはどんなものでしょうか…?

…

…

それは、次のような条件を満たすものです。

1:それ自体に価値がある

2:価値が下がらない(上がればなお良し)

3:換金性が高い(必要な時に現金に変えられる)

4:安全(無くなったり壊れたりしない)

では、この話を不動産に置き換えると

どうなるでしょうか?

建物は時間が経つと劣化するので

価値がどんどん下がっていきます。

また、地震や津波などの災害で

壊れる可能性もあります。

つまり、建物は資産として

あまり優れていません。

では土地はどうでしょうか?

土地は様々な用途で活用できますし

壊れたり無くなったりしません。

ただ、場所によって

その価値が大きく変わります。

・一等地と呼ばれる場所

・高級住宅街

・人気のある駅に近い土地

こういう土地なら価値はどんどん上がり

売りに出ればすぐに買い手がつくので

優れた資産と呼べるでしょう。

一方、人里離れた山や原野などは

活用が難しいので価値は低いです。

資産として買ってはいけない不動産

その代表格が、新築の区分マンションです。

購入時は値段が高く、入居者が入った瞬間に

中古物件の扱いになるので、建物の価値は

一瞬で3分の2くらいになります。

しかも、土地は現物を所有できるわけではありません。

建物は価値が右肩下がり

土地も使えない。

「新築区分マンションで資産形成」

というのはオススメしません。

実際、区分マンションは

金融機関の評価も低いです。

もう一つ覚えておいてほしいのは

資産として優れている不動産が

儲かるとは限らない

ということです。

資産として優れている不動産は

人気があるので、値段も高いです。

賃貸物件として運用しても

投下資金を回収するのに

時間がかかるケースが多いです。

不動産で毎月の収入を増やしたいなら

資産価値の高さではなく

収益性を優先しましょう。

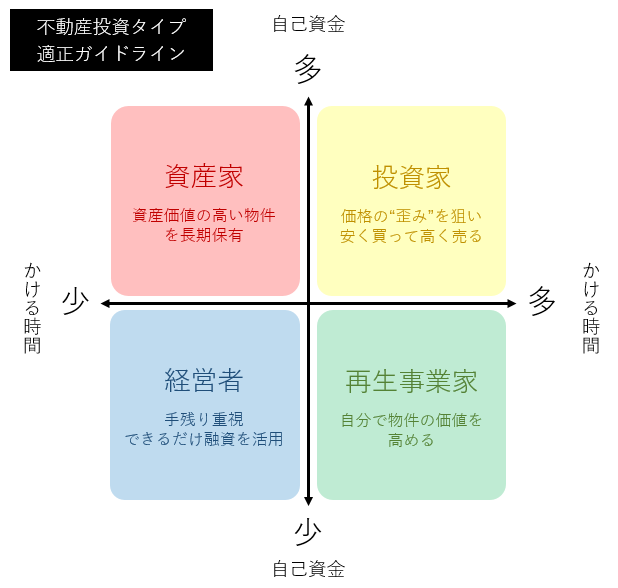

さて、いかがでしたか?

1:投資

2:事業

3:再生

4:資産

あなたのやっている(やろうとしている)

不動産投資はどれに近いでしょうか?

実際の不動産投資では

これら4つの側面が

組み合わさっていることが多いです。

賃貸経営をしながら売却益を狙ったり

再生した不動産で賃貸経営を行ったり

色々な戦略があります。

不動産投資をする上で

意識しておく必要があるのは

それぞれ必要なリソースが異なるということです。

ひとつの側面に特化していれば

それだけ必要な知識やスキルも

少なくて済みますが

複数の側面が組み合わさると

それだけたくさんのことを

学ばなければなりません。

協力してもらう専門家も増えます。

不動産投資を専業でやるなら

それでも問題はありませんが

会社員をしながら不動産投資を

行うのであれば、なかなか難しいです。

今の自分のリソースをふまえて

自分がどのようなスタンスで

不動産投資に取り組むのかを

明確にしておくことは

最短で成功を手にする上で

極めて重要なことなのです。